「事業のために資金調達が必要になったけれど、どんな方法があるのかわからない」

「どの資金調達の方法が自分の状況に合っているのだろうか?」

資金調達に困っている個人事業主や企業は、事業規模・資金の用途などによってさまざまな資金調達方法で事業資金の確保が可能です。

個人事業主や企業が利用できる資金調達方法は、目的や資金使途などにあわせて15種類あります。

| 代表的な資金調達方法 | |

|---|---|

| デットファイナンス | 公的機関からの融資 金融機関からの融資 制度による融資 社債の発行 コマーシャルペーパー シンジケートローン ソーシャルレンディング |

| エクイティファイナンス | ベンチャーキャピタル エンジェル投資家 社員持株会 クラウドファンディング |

| アセットファイナンス | 資産の売却 事業の売却(M&A) ファクタリング |

| 補助金・助成金 | 補助金や助成金 |

※すでに利用したい資金調達方法が決まっている方は、上記の表をクリックすることでそれぞれの解説部分を確認できるので、ぜひご利用ください。

「15種類も種類があると、どの方法を選ぶべきか悩んでしまう」という方も少なくありません。

事業にあった資金調達方法を選ぶためには、資金調達方法の4つの分類を理解したうえで選ぶのがおすすめです。

そこで本記事では、それぞれの資金調達方法の分類や具体的な方法、そしてメリットとデメリットをあわせて徹底解説していきます。

【この記事のポイント】

• 資金調達方法の違いについてわかる(借り入れ・出資・売却・補助金と助成金)

• 資金調達先や用途が違う、15種類の資金調達方法がわかる

•15種類の資金調達方法のメリット・デメリットを理解できるようになる

• ケース別のおすすめの資金調達方法が分かる

• 売掛金の時効を成立させないための全ての方法

適切な資金調達方法を選べるようになるためには、資金調達をするためにはどのような選択肢があるのかを把握しておくことが大切になってきます。

さまざまな資金調達方法について学び、いざ資金繰りが苦しくなってしまった場合でも適した資金調達方法を選べるようにしていきましょう。

資金調達をお急ぎの方へ

ファクタリングは融資とは異なり、必要な書類が少ないため最短即日での資金調達が可能です。

7.1万社以上の豊富な取引実績・専任のオペレーター制度を導入しているビートレーディングだからこそ初めての方も安心してご相談いただけます。

契約まですべてオンラインで完結しますので、 お急ぎの方は「今すぐ審査に進む」からお申し込みください。 利用相談・調達可能額診断・LINEからのご相談も受け付けております。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

目次

1.資金調達方法には4つの分類がある

個人事業や会社を経営していると、まとまった資金が必要になってくる場合があります。

そのような場合に利用できる資金調達方法は、大きく分けて以下の4つに分類分けされます。

| 資金調達方法の4つの分類 | |

|---|---|

| デットファイナンス | 借り入れで負債を増やすことで資金調達する |

| エクイティファイナンス | 株式を使って新たに出資を受けて資金調達する |

| アセットファイナンス | 会社の資産を売却して資金調達する |

| 補助金・助成金 | 補助金や助成金に申し込んで資金調達する |

資金調達方法は大きく分けて4種類に分類されますが、それぞれの分類の中にも具体的な用途に合った資金調達方法があります。

新規事業や設備資金が必要な場合や、会社運営に必要な資金繰りが苦しくなってしまった場合など、目的にあった資金調達方法を選ばなければ失敗してしまうのです。

たくさんある資金調達方法の中から、適切な資金調達方法を選ぶためにも資金調達方法の4つの分類について解説していきます。

1-1. デットファイナンス|負債を増やして資金調達

デットファイナンスとは、銀行融資やローンなどの「借り入れ」を行い負債を増やすことで資金調達する方法です。

外部からお金を借り入れて資金調達するデットファイナンスの特徴は、以下の通りです。

| 資金調達の方法 | 借り入れ |

| 返済義務 | あり |

| 貸借対照表の取扱い | 負債 |

◎メリット

• 資金調達先が豊富にあるので、資金調達しやすい

• 利息の支払いが、税務上の損金扱いになるので税金を抑えられる

• 返済実績を積めば信用になる

◎デメリット

• 利息の支払いと返済をするために将来のキャッシュフローが不安になる

• 返済期限(返済義務)がある

デットファイナンスは銀行や自治体など外部からお金を借り入れる方法なので、資金調達後に利息と返済義務が発生します。

負債を増やすデットファイナンスですが、比較的資金調達がしやすいので多くの企業に選ばれている資金調達方法です。

デットファイナンスの具体的な7つの資金調達方法については、2.【資金調達方法①】デットファイナンスの方法7選で紹介していきます。

デットファイナンスについて、より具体的に知りたいという方は「デットファイナンスとは?種類やメリット・デメリットまで詳しく解説」も参考にしてみてください。

1-2. エクイティファイナンス|株式資本を増やして資金調達

エクイティファイナンスとは、新たに会社の株式を発行して投資家から「出資」してもらうことで資金調達する方法です。

さまざまな投資家に出資してもらい資金調達するエクイティファイナンスの特徴は、以下の通りです。

| 資金調達の方法 | 新規に株式を発行 |

| 返済義務 | なし |

| 貸借対照表の取扱い | 純資産 |

◎メリット

• 調達した資金の返済義務がない

• 資本が増えるので、財務基盤がより安定する

◎デメリット

• 出資者が増えるので経営の一貫性が保てない場合がある

• 株式に対する割合で経営権が握られる可能性がある

• 収益に応じて配当金を支払う必要がある

投資家に出資してもらうためには、業績の向上や新規事業の成長などが期待されています。

「この会社に投資したい」と思わせるような価値を生み出せる場合は、エクイティファイナンスでの資金調達が向いているのです。

エクイティファイナンスの代表的な資金調達方法については、3.【資金調達方法②】エクイティファイナンスの方法4選で具体的に解説していきます。

1-3. アセットファイナンス|手元にある資産や事業を売却・換金して資金調達

アセットファイナンスとは、会社が保有している資産(アセット)を「売却」する資金調達方法です。

手元にある資産の売却にはさまざまな種類がありますが、共通して以下のような特徴を持っています。

| 資金調達の方法 | 資産の売却や換金 |

| 返済義務 | なし |

| 貸借対照表の取扱い | 売却した資産が貸借対照表から消えて、現預金が増える |

◎メリット

• 開業間もない企業でも利用しやすい

• 返済義務がない

• 手元の資産の価値が落ちる前に現金化できる

◎デメリット

• 資金調達できる金額は資産価値によって変動する

• 手数料が発生する

アセットファイナンスでは、不動産・車両・船舶・商品在庫など有形のものから、商標・特許権・売掛債権などの無形のものまで、さまざまな資産を売却して資金調達が可能です。

新たに金融機関から融資を受ける場合や、株式を発行して資金を調達しようとすると、手続きに時間がかかってしまいます。

しかし、アセットファイナンスは売却先が決まっていればすぐに資金調達できるので、緊急時に便利です。

具体的なアセットファイナンスでの資金調達方法については、4.【資金調達方法③】アセットファイナンスの方法3選で紹介していきます。

アセットファイナンスを利用する際の注意点などを知りたい方は、「アセットファイナンスとは?導入ケースやメリットを分かりやすく解説」を参考にしてみてください。

1-4. 補助金や助成金を活用して資金調達

すでに事業や会社を経営している場合、国や自治体が運営している補助金や助成金を活用して資金調達ができます。

補助金や助成金を活用した資金調達には、以下のような特徴があります。

| 資金調達の方法 | 補助金や助成金 |

| 返済義務 | 返済義務がない場合と、一部返済が義務付けられている場合がある |

| 貸借対照表の取扱い | 補助金・助成金の種類によって変わる |

◎メリット

• 起業後・起業前どちらの場合でも利用できる補助金・助成金がある

• 返済義務がない場合が多い(必ずしも全てではない)

◎デメリット

• 申込期間が限られている

• 確実に資金を調達できる保証はない

• 後払いの場合もあるので、つなぎ資金が必要になる場合がある

• 補助金の使い道が限定されている場合がある

資金を調達する目的として活用できる補助金や助成金には、「事業の生産性を高めるもの」や「販路拡大を目的とするもの」など、使用用途が限定されているものが多くあります。

調達した資金の使用目的と、補助金・助成金の条件が一致している場合は、補助金や助成金を効果的に活用して資金を調達するのがオススメです。

個人事業主や企業が活用できる補助金の種類については、5.【資金調達方法④】補助金や助成金を活用する方法で紹介していきます。

2.【資金調達方法①】デットファイナンスの方法7選

外部からお金を借り入れして資金を調達をするデットファイナンスには、主に7つの方法があります。

デットファイナンスで資金調達する方法7選

①公的機関からの融資

②金融機関による融資

③制度による融資

④社債の発行

⑤コマーシャルペーパー

⑥シンジケートローン

⑦ソーシャルレンディング

借り入れをするという方法は共通していますが、それぞれの資金調達方法によって借入先や注意点などが違ってきます。

代表的なデットファイナンスの7つの資金調達方法の特徴と、メリット・デメリットについてみていきましょう。

2-1. 公的機関からの融資

国に認められている公的機関からの融資とは、日本政策金融機構や商工会議所の推薦を受けて利用できる資金調達方法です。

公的機関からの融資は、他の融資よりも低い金利で利用できます。

そのため、資金が必要になった場合には優先的に利用できるか検討するのがおすすめです。

しかし、公的機関からの融資にもデメリットがあるので特徴を把握しておくようにしましょう。

| メリット | デメリット |

|---|---|

| • 低金利で借り入れできる • 比較的審査が通りやすい • 創業前の借入申請も可能 • 経営アドバイスをもらえる | • 審査項目が多い • 審査に日数がかかる • 保証人が必要になる |

公的期間からの融資は、金融機関からの借り入れやビジネスローンと比較すると、低金利であるという点が大きなメリットです。

しかし、公的機関に審査されるので審査項目や必要書類が多く、資金を調達するまでに時間がかかってしまうというデメリットもあると覚えておきましょう。

個人事業主や企業が利用できる公的機関からの融資には、主に以下のような種類があります。

| 利用しやすい公的機関からの融資例 | |

|---|---|

日本政策金融公庫 | 新規開業資金:新事業を始める方もしくは事業開始後7年以内の方 創業融資制度:新事業を始める方もしくは税務申告2期を終えていない方 中小企業経営力強化資金:新事業分野を開拓している中小企業の方 |

| 商工会議所の推薦 | マル系融資:商工会議所の経営・金融指導を受けている人など |

公的機関の融資には、中小企業の支援を目的としている融資が多くあります。

融資条件と会社の状況が一致しており、融資まで時間がかかっても問題ないという方は、まずは優先して公的機関から融資を受けられないか検討してみましょう。

2-2. 金融機関からの融資

金融機関からの融資とは、主に民間の銀行や金融機関から融資を受ける方法です。

大手銀行だけではなく、地方銀行でも融資に対応してくれるので資金調達先の確保がしやすいという特徴もあります。

| メリット | デメリット |

|---|---|

| • 保証料がかからない • 低金利で借り入れできる • 融資額の上限額が決まっていない • 金融機関の数だけ資金調達先が確保できるので利用しやすい | • 利息がかかる • 資金を調達できるまでに時間がかかる • 決算書の見え方が悪くなる • 連帯保証人や担保が必要な場合が多い • 融資期間が短い場合が多いので、毎月の返済額が大きくなる可能性がある |

金融機関からの融資は、低金利で利用できるものが多くあります。

しかし、金融機関が企業の信用情報を審査するまでに時間がかかるので緊急の資金調達には向いていません。

一言に金融融資といっても、その種類は多岐にわたります。

金融機関が運営している代表的な事業主向け融資は、以下の5種類です。

| 金融機関融資の種類と特徴 | |

|---|---|

| 保証付融資 | 信用保証協会を通して契約を結ぶ融資 |

| プロパー融資 | 信用保証協会を通さずに銀行と直接契約を結ぶ融資 |

| 売掛債権担保融資 | 商品の在庫や売掛金を担保にした融資 |

| 不動産担保融資 | 不動産を担保にした融資 |

| ビジネスローン | 金利は高いが、幅広い用途で利用できる資金を調達可能 |

このように金融機関からの融資でも、種類によって契約方法や担保などが変わってきます。

融資の種類が多いと、どの方法を選ぶべきか悩んでしまうかと思います。

金融機関の融資を利用する際には、銀行窓口で融資の相談もできるので積極的に活用しましょう。

利用しやすい金融機関からの融資について具体的に知りたい方は、銀行融資の流れについて解説している「銀行融資とは?仕組みや審査に通らないケース・申し込みの流れを解説」を参考にしてみてくださいね。

2-3. 制度による融資

制度による融資とは、地方自治体・金融機関・信用保証組合が連携することで事業主が借り入れやすくなっている資金調達方法です。

融資の上限額や金利などは、融資を利用する地方自治体の制度によって違います。

しかし、中小企業や小規模事業者のサポートをする目的で作られているので、以下のメリット・デメリットは共通しています。

| メリット | デメリット |

|---|---|

| • 低金利で借り入れできる • 返済期間を長期に設定できる • 創業前の申請も可能 • 無担保・無保証でも借り入れできる • 経営アドバイスをもらえる | • 審査に日数がかかる • 利息とは別に保証料が発生する |

実際に融資が実行されるまでの期間や融資内容は、利用する自治体によって変わってくるので、まずは自治体窓口への相談が必要です。

起業塾や経営セミナーなどの支援と合わせて案内される場合もあるので、制度による融資が気になるかたは自治体が開催している支援情報をチェックしてみましょう。

2-4. 社債の発行

社債の発行とは、資金を集める目的で債権を発行する資金調達方法です。

具体的には、発行金額・利息・期日などを設定したうえで債権を発行したうえで、投資家や個人向けに債権を販売して資金を得る流れで資金を調達します。

社債の発行は手続きが複雑ですが、以下の特徴だけは把握しておくのがおすすめです。

| メリット | デメリット |

|---|---|

| • 資金を集めやすい • 金利を安く設定できる • 返済期間は2年〜20年ほど | • 発行手続きが複雑 • 元本を全額返済する必要がある |

社債発行前と発行後の両方で複雑な手続きが必要になってくるため、専門知識を持っている人のサポートを受けて資金調達する必要があります。

2-5. コマーシャルペーパー

コマーシャルペーパーとは、無担保の約束手形を発行する資金調達方法です。

無担保で約束手形を発行するためには、良好な財務状況と高い信頼性が求められます。

そのため、中小企業よりも大企業向けの資金調達方法なのです。

投資家から直接資金を調達するコマーシャルペーパーと社債は似ていますが、大きな違いもあります。

| メリット | デメリット |

|---|---|

| • 優良企業ほど金利を安く設定できる • 資金を集め安い | • 発行手続きが複雑 • 返済期間は1か月〜1年未満 |

コマーシャルペーパーは、発行手続きや返済期間を考えても中小企業や個人事業主向けの資金調達方法ではありません。

あくまでも、経営状態が良好な大手企業の資金調達方法のひとつとして覚えておきましょう。

2-6. シンジケートローン

シンジケートローンとは、複数の金融機関が連携して融資してくれるローンです。

今までは大企業のみが利用している資金調達方法でしたが、近年では中小企業向けのシンジケートローンも登場しています。

「協調融資」とも呼ばれているシンジケートローンの特徴を、以下の表にまとめました。

| メリット | デメリット |

|---|---|

| • 多額の資金を借り入れられる可能性がある • 金利を一本化できる • 手続きを一本化できる • 複数の金融機関と関係を築ける • 返済期間を柔軟に決められる | • 契約までに手間がかかる • 手数料の種類が多い • 返済が滞ると罰則がある |

複数の金融機関が提携するシンジケートローンは、三井住友銀行やみずほ銀行などのメガバンクだけではなく、地方銀行などでも取り扱っています。

シンジケートローンは、一般的な融資とは仕組みが大きく異なるので、融資の仕組みをしっかりと理解して納得したうえで利用を検討しなければいけません。

2-7. ソーシャルレンディング

ソーシャルレンディングとは、融資を希望している企業と投資家をつなぐマッチングサービスを使った資金調達方法です。

別名「融資型クラウドファンディング」とも呼ばれています。

サービスを運営している仲介業者が企業と投資家の間に入って、クラウドファンディングのように融資を呼びかける仕組みです。

| メリット | デメリット |

|---|---|

| • 実績がなくても資金を調達しやすい • 資金調達のスピードが早い | • 金利が高い • 信頼できる運営会社を選ばなければいけない |

新しい資金調達の形であるソーシャルレンディングですが、金利が高めに設定されているので他の資金調達方法と比較したうえで利用するようにしましょう。

主なソーシャルレンディングには CAMPFIRE Owners・Crowd Bank・Funds・LENDEXなどがあります。

ソーシャルレンディングはインターネット上だけでやり取りが完結してしまうので、本当に信頼できる運営会社を選んだ上で利用するようにしましょう。

デットファイナンス(融資)については、こちらの記事も参考にしてください。

・法人向け融資方法8つ|最適な選び方や利用手順を徹底解説

・運転資金の融資借入先は3つ!おすすめ制度と融資失敗の防ぎ方を解説

・【2023年最新】事業資金の融資主要5つ|失敗しない借り方も解説

3.【資金調達方法②】エクイティファイナンスの方法4選

デットファイナンスの特徴が「外部からお金を借り入れる」だった事に対して、エクイティファイナンスは「外部から出資してもらう」という方法で資金を調達できます。

代表的なエクイティファイナンスの資金調達方法は、以下の4種類です。

エクイティファイナンスで資金調達をする方法4選

①ベンチャーキャピタルからの出資

②エンジェル投資家からの出資

③社員持株会

④クラウドファンディング

それぞれの資金調達方法によって、対象となる出資者や出資方法は変わってきます。

対象となる出資者が変われば、最終的に調達できる資金額も変わる場合があるので、4種類のエクティファイナンスについて覚えておきましょう。

3-1. ベンチャーキャピタルからの出資

ベンチャーキャピタルとは、ベンチャー企業やスタートアップ企業を対象として出資を行っている投資会社のことを指します。

ベンチャーキャピタルは、今後高い成長が期待できる企業に対して積極的に出資を行っているのです。

とくに未上場企業は、ベンチャーキャピタルから出資を受けることで純資産を増やして財務状況を安定させられます。

しかし、以下のようなデメリットもあるので注意が必要です。

| メリット | デメリット |

|---|---|

| • 高額出資が期待できる • 経営アドバイスを受けられる • 新たな顧客やビジネスパートナーを得られる可能性がある | • 事業主の保有株の比率が下がる • 実績がない企業の資金調達は期待できない |

ベンチャーキャピタルから出資を受けて資金を集める場合は、デメリットにあるような保有株の比率が崩れた場合を想定した株の買い戻し条件などについて考えなければいけません。

ベンチャーキャピタルは、注意点こそありますが、これから上場したいと考えているようなベンチャー企業などにおすすめの資金調達方法です。

3-2. エンジェル投資家からの出資

エンジェル投資家とは、スタートアップ企業のサポートをしている個人の投資家のことを指します。

ベンチャーキャピタルとは違い、投資会社ではなく個人が所有している資金を出資してもらうことで資金を調達する方法です。

エンジェル投資家から出資してもらった場合、以下のようなメリットとデメリットがあります。

| メリット | デメリット |

|---|---|

| • 経営アドバイスを受けられる • 新たな顧客やビジネスパートナーを得られる可能性がある | • 事業主の保有株の比率が下がる • 実績がない企業の資金調達は期待できない • ベンチャーキャピタルよりも出資額が低くなる場合が多い |

ベンチャーキャピタルからの出資は期待できないけれど、外部から出資してもらいたいという場合はエンジェル投資家から出資してもらう方法もおすすめです。

3-3. 社員持株会

社員持株会とは、働いている社員が出資をして会社の資金を集める方法です。

この方法は、すでに会社内に従業員持株会の組織がある場合のみに利用できます。

| メリット | デメリット |

|---|---|

| • 社員のモチベーションが上がる • 安定した株主を得られる | • 組織の運営が大変 • 株主が分散してしまう • 配当金の支払いが発生する • 社員退職時に株を現金買取する必要がある |

社員持株会は、資金調達方法のひとつですが、社員の福利厚生の一環でもあります。

資金調達と同時に、社員の会社に対するモチベーションアップもできる方法です。

しかし、事前に従業員持株会の組織を作っていなければ、いざ資金が欲しいと思っても、そのタイミングでは利用できません。

将来の資金不足を回避するための方法として社員持株会を作っておきたい場合は、まずは組織づくりからはじめましょう。

3-4. クラウドファンディング

クラウドファンディングを活用することで、個人事業主や企業の資金調達もできます。

株式投資型・ファンド型のクラウドファンディングでは、創業年数の浅い企業が、新たに作りたい商品やサービス、今後実現したい事業などに対して資金調達が可能です。

クラウドファンディングを活用すると、情報発信と拡散も兼ねて資金調達ができます。

クラウドファンディングで資金調達をする際には、以下のメリット・デメリットについて把握しておいてください。

| メリット | デメリット |

|---|---|

| • 少ないリスクで資金を集められる • 全国にファンを作れる • ユーザーと直接繋がれる | • 魅力的な内容でないと資金を集められない • 目標金額を達成できる保証はない • サービス利用の手数料が発生する |

最近注目を集めているクラウドファンディングを活用して資金調達をすることで、情報の拡散も期待できるのです。

代表的なクラウドファンディングのサイトには、CAMPFIRE・Makuake・Readyforなどがあります。

それぞれのサイトで、ユーザー層や得意な分野が違うので、自社に適したクラウドファンディングサイトを選ぶことが重要です。

このように、資金調達だけではなく、「サービスを知ってもらいたい」「新商品の販路を拡大したい」というような情報拡散のニーズにも答えられるのがクラウドファンディングの特徴です。

4. 【資金調達方法③】アセットファイナンスの方法3選

お金を借り入れて資金を集めるデットファイナンスと、出資を受けて資金を集めるエクイティファイナンスには魅力的なメリットがあるのと同時に、注意しなければいけないデメリットがあることが分かってきたかと思います。

では、保有している資産を売却して資金を集めるアセットファイナンスではどうなのか考えていきましょう。

アセットファイナンスには、売却する資産によって以下の3種類の資金調達方法があります。

アセットファイナンスで資金調達をする方法3選

①資産の売却

②事業の売却(M&A)

③ファクタリング

それぞれの資金調達方法について、具体的にどのような点が違うのかみていきましょう。

4-1.資産の売却

会社が保有している資産を売却し、現金化することでいざという時の資金調達ができます。

主に売却できると考えられている資産の中でも

• 不動産

• 設備

• 車両

• 証券

• 商標権

• 知的財産

などが代表的な資産です。

保有している資産を売却して資金調達する場合、以下のようなメリット・デメリットがあります。

| メリット | デメリット |

|---|---|

| • 信用情報に関係なく資金調達できる • 売り手が決まれば即座に資金調達できる • 不要になった資産を活用できる • 資産を維持するためにかかっていた経費を削減できる | • 売却できる資産がなければ利用できない • 資産を売却したことで、将来期待していた利益が見込めなくなる可能性もある |

ある程度の資産を保有していて、いくつか売却しても会社経営に支障が出ない場合は資産売却を検討してみるのもおすすめです。

4-2. 事業の売却(M&A)

会社の事業を他社に売却(譲渡)して資金調達する方法を、M&Aと呼びます。

事業の売却は、事業を拡大している企業が行っているように思われがちですが、資金調達するための方法でもあるのです。

事業の売却をすると高額の資金調達が期待できますが、以下のようなデメリットもあります。

| メリット | デメリット |

|---|---|

| • まとまった資金を調達できる • 会社の事業を整理できる | • 売却までに時間がかかる • 売却する事業に関わる社員や取引先からの承諾が必要 |

事業の売却をする際には、以下のような事業がないか見直す必要があります。

• 本業からかけ離れてしまった事業

• 今後の収益性を見込めない事業

• 他社にとってニーズのある事業

このような条件に当てはまる事業をしている企業は、事業の売却で資金調達できる可能性があるのです。

4-3. ファクタリング

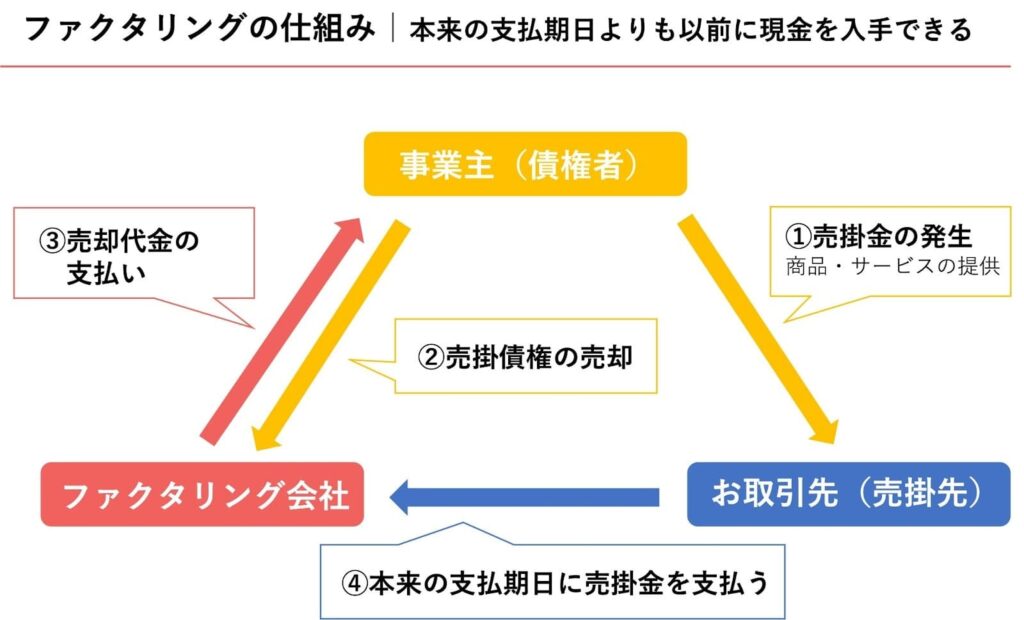

企業の規模に関係なく利用できるのが、売掛債権を売却することで資金調達ができるファクタリングです。

ファクタリング会社に回収予定のある売掛債権を売却することで、売掛金を前倒しで回収できます。

そのため、売上は立っているけれど、次の売掛金が入金されるまでの資金繰りが厳しい状況での利用に向いているのです。

※ファクタリングの方法には、取引先企業にファクタリング契約について知らせる「3者間ファクタリング」と、取引先に知らせない「2者間ファクタリング」2つの方法がある。

個人事業主だけでなく、法人でも利用しやすいファクタリングのメリット・デメリットを紹介します。

| メリット | デメリット |

|---|---|

| • 早急に資金調達ができる • 信用情報に関係なく資金調達できる • 返済義務はない • 小額のファクタリングも可能 • 売掛金が未回収になるリスクを軽減できる | • 手数料がかかる • 売掛債権の価値によって調達できる資金額が変わる |

今まで紹介してきた資金調達方法の中でも、比較的デメリットが少ないのがファクタリングです。

また、実際に資金が入金されるまでの期間も短いので、緊急時の資金調達に向いています。

事業としては黒字にもかかわらず、資金繰りがうまくいかないことで次の入金予定までの間に必要な資金が足りない場合は、ファクタリングを活用してつなぎ資金を用意できますよ。

ファクタリングについてもっと知りたいという方は「ファクタリングとは?」の記事もあわせてご覧ください。

5.【資金調達方法④】補助金や助成金を活用する方法

国や自治体が運営している補助金制度や助成金制度を活用することで、資金調達できる方法もあります。

企業や個人事業主が活用できる補助金・助成金にはたくさんありますが、代表的なものは以下の9種類です。

| 資金調達に活用できる補助金・助成金 | |

|---|---|

| 経済産業省系 | ものづくり補助金 事業再構築補助金 小規模事業者持続化補助金 IT導入補助金 事業継承・引き継ぎ補助金 |

| 厚生労働省系 | キャリアアップ助成金 人材確保等支援助成金 中途採用等支援助成金 |

| その他 | 自治体独自の補助金・助成金 |

上記のような補助金・助成金には、開業時に利用できるものもあれば、運転資金を補填するために利用できるものもあります。

会社の事業内容や資金調達の目的が補助金・助成金の条件と合致している場合は、積極的に補助金・助成金を活用していき資金調達していきましょう。

補助金や助成金の支援内容や条件は、その年によって変更されていく場合があります。

そのため、「2022年度 〇〇補助金」というように、常に最新の情報を入手するようにしましょう。

利用できる補助金・助成金を探すためには、その地域の自治体窓口や商工会に相談するのが効果的です。

窓口に行く前に調べておきたいという方は、J-Netの検索サイトを活用することで地域ごとに利用できる支援情報を調べられますよ。

個人事業主の場合は、企業向けとは違う種類の補助金・助成金を利用できます。

具体的な、個人事業主向けの補助金・助成金の種類については、「個人事業主 助成金」で解説しているので参考にしてみてください。

補助金や助成金を受け取るまでの時間を短縮できる「ファクタリング」

補助金や助成金を活用して資金調達する場合、実際に資金が入金されるまでに数か月以上かかってしまいます。

利用する補助金・助成金の種類によっては、申請した補助事業が終了してから全額後払いされるケースもあるのです。

補助金の決定額を受け取るまで何か月も待てないという方には、補助金・助成金交付日から申請できる「ファクタリング」がおすすめです。

補助金・助成金ファクタリングを利用することで、本来受け取るまでに数か月もかかっていた資金を最短翌日には調達できます。

資金繰りに困っていて、補助金・助成金を使って資金調達をしようと考えている方は、入金までの期間を短縮できる「補助金・助成金ファクタリング」を活用して早急に資金調達をしていきましょう。

詳しくはこちら

6. 【ケース別】あなたにおすすめの資金調達方法

15種類の資金調達方法について理解できるようになると、「この15種類の中で、自分に適している資金調達方法はどれだろう?」を気になってしまうかと思います。

自分にあった資金調達方法を選ぶためには

• 開業資金や運転資金が必要な場合

• 事業を拡大させるために資金が欲しい場合

• 早急に資金が必要な場合

などのケース別に考えていくのがおすすめです。

ここでは、上記のケースで悩んでいる方におすすめできる資金調達方法について解説していきます。

6-1. これから事業を立ち上げるので、開業資金や運転資金が必要な場合

新たな事業を立ち上げる場合や、開業資金・運転資金が必要な場合は「いくらぐらいの資金が必要なのか」を考えておかなければいけません。

なぜなら、開業資金や運転資金は借り入れる金額が多いからです。

より安心して高額融資を受ける方法としては、以下の5種類の資金調達方法があります。

【おすすめの資金調達方法】

• 公的機関からの融資

• 金融機関からの融資

• 個人投資家からの出資

• クラウドファンティグ

• 補助金・助成金(創業補助など)

自己資金で、開業資金や運転資金を用意しようと考えると、数百万円〜数千万円という高額な資金が必要になってきます。

そのため、その金額を確保できる資金調達を選ぶのがおすすめです。

また開業前は、まだ実績がない状態の場合がほとんどなので、信用情報や業務実績が審査対象になってくる資金調達方法の審査には通りづらいと覚えておきましょう。

開業前の事業主を対象とした資金調達方法には、事業を開業するためのサポートやアドバイスをくれる仕組みが付随している場合もあるので、積極的に活用してくださいね。

「スタートアップにおすすめの資金調達法8選|メリット・デメリット」の記事も参考にしてください。

6-2. 事業は好調で、さらに事業成長するための資金が欲しい場合

事業成長するための資金が欲しい場合は、外部から出資を受けて資金調達をするのがオススメです。

今後の事業成長・事業拡大に期待を持ってもらえると、以下のような資金調達方法が利用しやすくなります。

【おすすめの資金調達方法】

• ベンチャーキャピタルからの出資

• エンジェル投資家からの出資

• 金融機関からの融資

• 補助金・助成金

事業が好調な場合は、会社としての信頼度もあがっているので、返済義務のないベンチャーキャピタルやエンジェル投資家から出資してもらえる可能性もあります。

また、金融機関からの融資が受けやすいという特徴もあるのです。

事業成長・事業拡大するために特定の設備購入や環境整備が必要だという場合は、補助金や助成金を活用して資金を集められます。

信頼度が高くなっている好調機こそ、まとまった金額の資金調達におすすめのタイミングです。

6-3. 資金繰りに困っているので、緊急で資金調達が必要な場合

資金調達をしたいと考えている多くの方に当てはまるのが、資金繰りに困っており急いで資金を確保したいというケースだと思います。

資金繰りに困っている個人事業主と企業には、速やかに調達できる以下の5つのような資金調達方法が必要です。

【おすすめの資金調達方法】

• 資産の売却

• ファクタリング

• クラウドファンディング

• 補助金・助成金

上記の資金調達の中でも、アセットファイナンスに当たる資産の売却とファクタリングは、資金繰り悪化時や業績不振時に利用されています。

この2つの方法は手数料こそかかってしまうけれど、保有している資産価値に適した資金を迅速に確保できるという点が魅力なのです。

また、補助金・助成金やクラウドファンディングは、申込者の信用情報が審査に大きく影響する場合が少ないので誰でも利用しやすいという特徴があります。

• 「今月の社員の給料が支払えない」

• 「売上金を回収するまでに、手元の資金が不足してしまう」

• 「事業を立て直すために資金が必要だ」

このように悩んでいる個人事業主や企業の方は、信用情報を審査されず即時に入金してもらえる資金調達方法を選ぶのがおすすめですよ。

「即日資金調達ならファクタリングがおすすめ!4つの資金調達方法を比較」の記事も参考にしてください。

7. 緊急時は早急な資金調達ができるファクタリングがおすすめ

ここまで多くの資金調達方法を紹介してきましたが、ほとんどの資金調達方法は手続きや審査に時間がかかってしまうという事にもお気づきだと思います。

「すぐに、資金調達をしたい」と考えている方には、リスクも少なく早急に資金調達可能なファクタリングがおすすめです。

ファクタリングがおすすめの理由としては、以下の3つが挙げられます。

【ファクタリングがおすすめの理由】

• 資産の売却

•資産を活用して資金調達ができる

• 最短即日取引ができる

• 柔軟な審査なので、利用しやすい

緊急時の資金調達方法としてファクタリングを選べるようになるために、ファクタリングをおすすめする3つの理由について解説していきます。

7-1. 「借り入れ」ではなく自社の資産を活用して資金調達ができる

1つ目の理由は、ファクタリングは「借り入れ」ではなく「換金・売却」なので、将来の返済義務に不安を感じる必要がないという点です。

ファクタリングは保有している資産を売却して現金化する(資金調達する)ので、調達した資金を返済する必要がありません。

「借り入れ」で外部から資金調達をした場合、以降毎月の返済義務が発生してしまいます。

また、「出資」で外部から資金支援を受けた場合でも、収益の変化に合わせて株主へ配当金や株式の買い戻しをしなければいけません。

そのため、返済や配当金の支払いをするために安定したキャッシュフローの確保を急がなければいけないのです。

ファクタリングの場合は、持っている資産を現金化するだけなので将来のキャッシュフローに過度な不安を抱く必要もありません。

ファクタリングで資金調達をすれば

・「借りたお金を返済していかなければいけない」

・「出資者に配当金を支払わなければいけない」

というような不安を払拭できるのです。

7-2. 資金調達のスピードが早く、最短即日取引ができる

2つ目の理由は、資金調達までの日数が短く早急に取り引きができるという点です。

ファクタリングの審査対象は、利用者ではなく売掛先(売掛金)ですので、最短即日〜3日程度で資金調達が可能となっています。

そのため、以下のようなケースでお困りの方におすすめです。

・「今月の給与支払いが間に合わない」

・「急にまとまったお金が必要になったけれど手持ちが足りない」

オンライン契約ができるファクタリング会社を利用すると、手続きをさらに早く進められるので最短即日で資金調達できる可能性も高いのです。

7-3. 審査が柔軟なので融資よりも利用しやすい

3つ目の理由は、審査が柔軟なので信用情報に関係なく利用できるという利便性です。

資金調達と聞いてイメージする「借り入れ」の場合、企業の実績や信用情報なども審査基準になっているため必要書類も多く、審査に日数が必要になります。

しかしファクタリングの場合は、企業の信用情報審査がありません。

そのため、以下のような方も利用できます。

• すでに銀行融資を申し込んでいるが、緊急で資金が必要な方

• 過去の信用情報に不安があるが、どうしても資金が必要な方

• なかなか銀行融資が通らず困っている

このように、ファクタリングはより多くの個人事業主や企業が利用でき、いざという時に早急に資金調達を可能にしてくれるサービスなのです。

ファクタリングで資金調達するなら 日本全国対応している「ビートレーディング」におまかせ

資金繰りで悩んでいる個人事業主や企業のサポートをしている、弊社株式会社ビートレーディングでは最短2時間で資金調達ができるファクタリングを提供しています。

2012年の設立より現在まで、資金調達での取引実績は7.1万社を超えており、この豊富な実績を元にしてお客様のニーズに適した資金調達方法のご案内が可能です。

ビートレーディングを利用することで

•オンライン契約で最短2時間での資金調達が可能

•最大買取率98%なので、安心できる

•審査に必要な資料は2点だけ

•東京本社・仙台支社・名古屋支店・大阪支店・福岡支店で日本全国の依頼に対応

などのメリットを受け取れます。

急な資金調達が必要になってしまった方や、いざという時に利用できる資金調達先を確保しておきたい方は、ビートレーディングのファクタリングにおまかせください。

詳しくはこちら

この記事では、個人事業主や企業が利用できる15種類の資金調達方法について解説してきました。

8. まとめ

資金繰りに困っている方は、資金調達先や返済方法次第で、さまざまな資金調達方法の中から適切な方法を選ぶことができます。

【代表的な資金調達方法15選】

◎デットファイナンス(借り入れ)

・公的機関からの融資

・金融機関からの融資

・制度による融資

・社債の発行

・コマーシャルペーパー

・シンジケートローン

・ソーシャルレンディング

◎エクイティファイナンス(出資)

・ベンチャーキャピタル

・エンジェル投資家

・社員持株会

・クラウドファンディング

◎アセットファイナンス

・資産の売却

・事業の売却(M&A)

・ファクタリング

◎補助金・助成金

事業の資金調達をしようと考えると、真っ先にイメージするのは「金融機関から融資を受ける」ではないでしょうか?

もちろん金融機関からの融資は、代表的な資金調達方法のひとつです。

しかし、近年では利用できる資金調達方法も豊富になってきました。

資金の使用用途や返済方法などの条件に合わせ、資金調達方法を使い分けるのがおすすめです。

「会社の資金繰りが苦しい!どうしたらよいのだろう!?」と慌ててしまわないためにも、この記事を参考にして適切な資金調達方法を選んでくださいね。

調達可能額を確認したい方はこちら

LINEで相談を希望の方はこちら

筑波大学大学院修士課程修了後、上場企業に勤務。不動産ファンドの運用・法務を担当した後、中小企業の事業再生や資金繰り支援を経験。その後弊社代表から直々の誘いを受け、株式会社ビートレーディングに入社。現在はマーケティング・法務・審査など会社の業務に幅広く携わる。

<保有資格>宅地建物取引士/貸金業務取扱主任者